|

进入10月中下旬,钢材市场没能延续9月份的上涨行情,陷入小幅盘整的态势。钢厂复产、下游需求复苏缓慢等因素均制约着钢价进一步上涨,同时原材料成本的持续攀升、钢材社会库存的相对低位等因素均有力的支撑着钢价。今年的“金九银十”迎来一波行情,但反弹没能持续,随着冬季的临近,北方地区的钢贸商多数按照订单快速进出货,由于后市不确定因素较多,冬储意愿不强。整体来看,11月份钢材价格上涨乏力,不过也无需过分担忧。

原材料成本攀升 钢企盈利空间有限

最新数据监测,截至10月30日,钢材综合交易价格3897元/吨,较9月底上涨2.64%。而9月份钢材综合交易价格累计上涨3.62%。国内钢材价格上涨幅度逐月趋缓,10月中下旬已陷入小幅盘整。

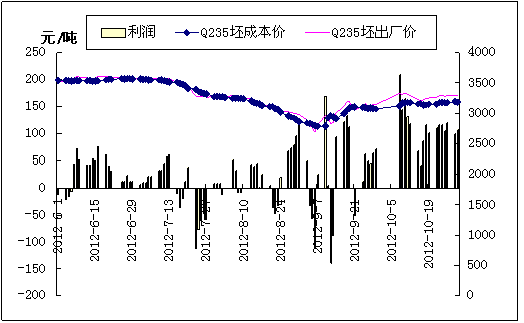

与此同时,国内钢铁产品制造成本逐月下降。据监测,7-9月份唐山地区Q235坯平均成本价分别为3457.64元/吨、3121元/吨、2972.9元/吨。钢厂方面,5月-9月份,韶钢吨铁成本由2858元下降至2398元,下降幅度达16%;9月份,邯钢邯宝吨铁成本降至2242.1元,较8月份降低136元。不过,随着动力煤、焦炭、铁矿石等原材料价格持续走高,钢铁产品制造成本也再度攀升。10月1日-30日,唐山地区Q235坯平均成本价为3164元/吨。

由于9月中旬以来,钢材市场逐渐好转,带动吨钢利润上升。1-9月钢铁行业(黑色金属冶炼和压延加工业)利润下降68%,降幅较1-8月份基本持平,显示9月份钢铁行业利润止住下滑势头。10月份,唐山地区钢坯利润较上月明显改善,预计国内钢企效益也将进一步好转。不过,原材料价格的持续上涨一方面支撑着钢材价格,另一方面国内钢铁产能严重过剩,抑制着钢价反弹的持续性和幅度,成本上升将压缩钢企盈利空间。

下游用钢需求走稳

随着稳增长政策效应进一步显现,我国工业经济缓中企稳,9月份规模以上工业增加值同比实际增长9.2%,较8月份回升0.3个百分点。9月,中国制造业采购经理指数(PMI)为49.8%,比上月回升0.6个百分点。分行业看,汽车产销保持稳步增长。家电销量止跌回升,9月份家用洗衣机、家用冷柜、空气调节器、彩色电视机产量涨幅都超过10%。1-9月份全国工程机械行业总产值及销售产值增速均略有下滑。造船行业复苏艰难,新接订单量持续下滑。在调控政策下,房地产行业难有起色。基建项目投资加快,特别是铁路投资大幅增长,9月份铁路固定资产投资达726.58亿元,同比增长92.7%,后3个月还将完成投资近3000亿元。

据测算,1-9月国内粗钢表观消费达到5.1亿吨,同比增长2%,如果考虑到库存因素(9月底全国钢材社会库存同比减少193万吨),前三季度粗钢表观消费增长更为明显。而上半年国内粗钢表观消费达到3.09亿吨,同比下降6.5%,如果考虑到库存因素(6月底全国钢材社会库存同比增加127万吨),粗钢消费降幅更为明显。前三季粗钢消费增速由负转正,表明国内下游用钢需求正在走稳。

供求状况难言乐观

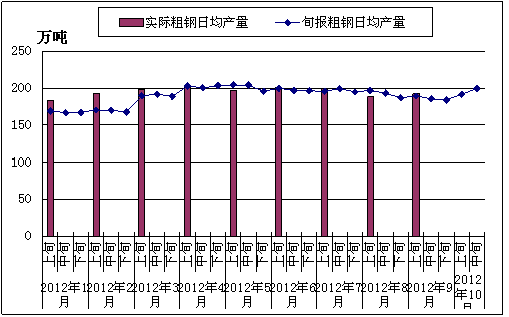

钢材市场需求的好转,也加大了国内钢厂复产热情。中钢协最新数据显示,10月中旬预估全国粗钢日均产量199.92万吨,旬环比增长4.3%,恢复到今年以来的相对高位。今年4月份全国实际粗钢日均产量201.92万吨,达到历史最高水平。由于吨钢利润的回升,国内钢企从9月份就开始陆续复产,预计10月份粗钢产量将进一步回升。国内钢铁行业的产能过剩,集中度低等问题决定着钢厂各自为战,限产的力度和时间都有限。

在粗钢产量持续回升的同时,国内重点企业钢材库存和全国钢材社会库存处于相对低位,表明钢材市场维持弱平衡状态,但供应压力正在逐渐加大。截止到2012年10月26日,全国钢材社会库存已连续第三周下降,达到1243.2万吨,同比下降减少190.5万吨,不过降幅有所缩小。10月中旬末重点企业钢材库存1103.54万吨,旬环比增长2.46%,连续两旬出现增长,且增幅有所加大,不过依然低于8月中旬末1249万吨年内最高点。重点企业钢材库存在往上走,钢材社会库存降幅在收窄,再考虑到冬季即将来临,北方资源南下,一旦钢厂粗钢产量居高不下,市场供大于求的状况将会加剧。

综上所述,国内经济正在筑底企稳,钢材市场处于弱平衡状态,下游用钢需求虽有改善,但后期不确定因素较多。目前最受关注的就是钢厂复产情况及十八大的召开,预计11月份钢材市场维持震荡盘整。但三季度炼钢产能利用率不足75%,后期供给压力较大,如果钢材社会库存和重点企业钢材库存持续回升,不排除钢材价格震荡偏弱。

(关键字:钢材市场 钢厂复产 钢价 钢材社会库存 金九银十)