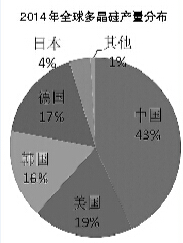

2014年,我国多晶硅产量达到13.2万吨,同比增长57%;产能利用率大幅提升,达到84.6%;行业集中度进一步较高,前10家产量占比达到91%,前5家达到77%。在企业加紧复产扩产、产品价格稳中有降的当下,多晶硅的生产成本,已经不仅仅关乎企业下一步的市场拓展,更将直接决定其生死存亡。一场关于多晶硅生产成本的博弈就此展开。

电价优势:押宝西部能走多远?

技术进步将带来多晶硅生产耗电量大幅下降,电力体制改革和特高压技术将把全国范围内的电价差异缩小,西北部地区的电价优势能保持多久还很难说。

从目前的市场发展趋势来看,多晶硅价格反弹至25美元/千克以上的可能性微乎其微,生产成本在25美元/千克的多晶硅企业已不具备任何竞争优势。君盛投资管理有限公司投资总监张为在接受记者采访时表示,随着技术进步和规模优势带来的成本降低,“25美元/千克”这一成本生死线会进一步收紧,部分仍处于盈亏平衡点甚至亏损的企业已经坚持不了多久,很快将被彻底挤出市场。

迫于生存压力,考虑到多晶硅生产的电耗成本占到总成本的三成以上,而我国西北部地区的电价相对低廉,很多企业便把宝押在了该地区的区位优势上。目前看来,国内开工的多晶硅企业半数以上位于西北部地区,计划新增产能的大部分也位于西北部地区,就连部分中东部的多晶硅企业也在酝酿将工厂迁移至西北部地区。

“多晶硅企业之所以趋之若鹜地奔向西北,首先,最主要的原因就是电力价格便宜,通过协调利用当地已建成的自备电厂,大工业用电普遍在0.2~0.4元/千瓦时,能有效降低成本。”赛迪智库电子信息产业研究所副所长王世江为记者分析了在西部地区新建工厂的优势,“其次,当地可配套煤炭等矿产资源,将其变现后能有效降低融资成本;再次,投资较低,千吨产能平均投资可降至2亿元,能减少资本支出,降低折旧;最后,多晶硅产业具有明显后发优势,可充分利用先进设备和先进生产工艺,降低生产能耗和物耗。”

但是同时,王世江也指出了西北部地区的制约因素:一是环境容量较小,生态较为脆弱,再加上这几年高载能产业纷纷向该地区转移,新上多晶硅项目可能会受到限制;二是水资源较为匮乏,而多晶硅生产除了电耗高之外,水耗也不低,这样可能会限制工厂的布局;三是若将现有工厂西迁,设备可利用率不高;四是人才方面的制约。

按说这些利弊都摆在眼前,企业大可自行取舍,但是张为仍向记者强调,由于技术进步将带来多晶硅生产耗电量大幅下降,再加上电力体制改革和特高压技术将把全国范围内的电价差异缩小,所以未来西北部地区的电价优势能保持多久还很难说。

技术升级:能否自主最为关键

流化床技术是多晶硅产业未来发展的重要方向,但是仍需理性看待这一技术,避免重蹈2006年到2007年间国内企业一哄而上投资改良西门子法的覆辙。

与此同时,另一部分企业正在通过技术进步降低成本。相对于目前主流的改良西门子法,能有效提高产品品质并大幅降低生产成本的流化床法(FBR)成为企业努力的方向。目前,我国企业保利协鑫自主知识产权的首套3000吨流化床项目已经投产,并有望在今年年底实现2.5万吨的产能。

国外掌握该技术的企业除了自己生产外,也正在寻求与我国多晶硅企业合作,通过技术转让等方式合资建厂。记者了解到,陕西天宏已与美国REC公司设立了2万吨产能的合资公司,预计于2016年达产;2家四川企业和1家甘肃企业也正在与掌握该技术的美国MEMC公司进行洽谈。

“未来还是流化床法占绝对优势,部分能耗、物耗相对高的改良西门子法项目会在几年内逐步退出。”张为告诉记者,“流化床法将占据多晶硅生产的半壁江山。”

流化床技术是多晶硅产业未来发展的重要方向,但是仍需理性看待这一技术,避免重蹈2006年到2007年间国内企业一哄而上投资改良西门子法的覆辙。对于想要借外力上马这一项目的国内企业,中国光伏行业协会秘书处的工作人员提出了四点需要注意的地方:一是流化床生产控制较为复杂,除了掌握全套生产工艺外,还需要富有经验的技术人员进行操作;二是存在较大的安全隐患,在生产规模较小时安全相对可控,但是规模一旦达到万吨级别,其安全隐患也将呈几何级数放大;三是生产成本能否达到预期尚不可知。根据目前REC公司所披露的财报信息,其生产成本仍在18美元/千克(不含销售等3项费用),而在2年后成本降至10美元/千克,跨度着实不小;四是专利问题,目前流化床法的生产技术主要掌握在美国MEMC、REC和德国瓦克等手中,欲与其合作需支付一笔不小的费用。记者也了解到,虽然陕西天宏与美国REC公司以分别占据51%和49%股份的形式合资建厂,但实际上已经支付给对方1亿美元的技术转让费用。

“打算合资上马流化床项目的国内企业,对合作伙伴一定要多个心眼,千万别让对方忽悠了!”张为的说法更为直接。

(关键字:多晶硅 多晶硅产量)