今年上半年镍价在传统消费淡季振荡上行

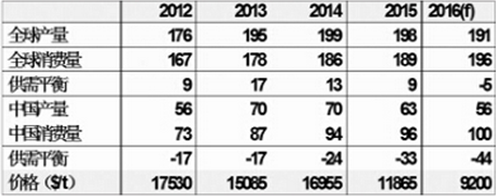

全球镍产量增速放缓,需求增加

国际镍业研究组织(INSG)数据显示,1—5月全球镍产量为80万吨,同比减少2.3%;全球主要镍企业2016上半年产量有增减,产量增速放缓,俄镍、住友、金川等企业减产明显。2016年上半年镍价重心逐渐上移,从基本面看主要是因为全球镍供给小幅减少,而需求超预期增加,需求超过供给出现缺口所致。

从INSG数据来看,1—5月全球镍消费量共计82.1万吨,同比增长4.9%。亚洲消费量58.8万吨,占比72%,消费同比增长5.4%(中国消费同比增长7.3%);欧洲消费量14.9万吨,占比18%,消费同比增长2.5%。因精炼镍产出缩减,今年5月全球镍市供需缺口扩大至1.12万吨。而WBMS数据显示,5月全球镍供需缺口1.39万吨。今年前5个月全球镍市场供需短缺2.11万吨,去年同期为过剩2.77万吨。

菲律宾下半年出口将会继续减少

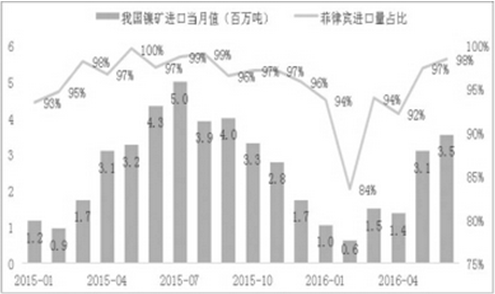

根据海关总署的数据,2015年,菲律宾累计向中国出口镍矿3428万吨,约占中国进口镍矿总量的97.17%,约占菲律宾镍矿总出口量的75.6%;2016年上半年,菲律宾累计向中国出口镍矿1067万吨,占中国进口镍矿总量的95.8,约占菲律宾镍矿总出口量的62%。可见中国是菲律宾镍矿的第一出口国,同时菲律宾镍矿对于中国的重要性也不言而喻。

受菲律宾环保政策的影响,目前被责令关停的菲律宾镍企有6家,涉及矿山7座,分别是三描礼士地区4座(ZDMC、LNL、Eramen、本格特)、巴拉望地区3座(Berong1座、Citinickel有2座)。上述6家镍企2015年出货量255.7万吨,占总出货量7.9%,其中ZDMC和本格特2015年没有出货记录。三描礼士地区目前已经进入到雨季(4—11月),这期间矿山不能开采和装船,此外由于该地区镍矿的出货量仅占到菲律宾总出货量的10%左右,因此,该地区矿山关停对当前的镍矿供应格局影响较小。近期关停的巴拉望地区Berong镍矿或对镍矿供应造成实际影响,苏里高地区镍矿出货量占到菲律宾总出货量的近一半,另外,苏里高地区将从10月开始进入雨季。

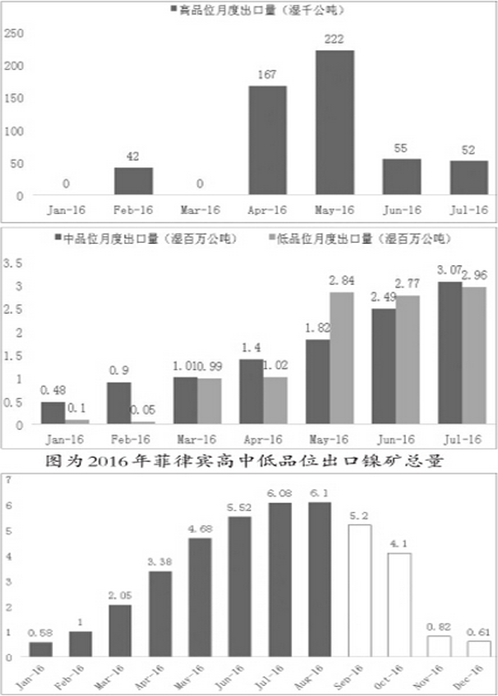

菲律宾主要的镍矿开采周期是从2005年到2014年,2014年和2015年主要出口的是之前库存的镍矿,目前前期镍矿库存已经基本出清,未来镍矿出口量主要要通过开采新的矿山来维持。根据菲律宾政策规定,在开采镍矿的时候要按照低品位与中高品位6:1的比例开采。因此今年3月以后低品位镍矿出口量的增加一方面是中国对低品位镍的需求增加,另一方面也是政策要求而导致的被动增加。

预计今年菲律宾镍矿出口量4012万吨,与去年的4535万吨相比同比减少11.5%。其中,2015年中高品位镍矿合计总量为3066万吨,2016年中高品位镍矿合计总量预计为2195万吨,同比减少28.4%,折合纯镍约8万吨。菲律宾镍矿出口量的减少直接影响我国镍矿供应,下半年预计会进一步出现镍矿供应紧张的局面。考虑到目前尚未有迹象显示政府有意放开之前关停的矿山,而10月开始,占菲律宾镍矿出货量近一半的苏里高地区也会因为雨季的到来而停产,届时巴拉望地区停产的镍矿将会逐渐显现其停产后对出口量的影响。

全球减产量高于供应增加量

淡水河谷、嘉能可和英美资源等企业镍产量继续保持增长,淡水河谷上半年镍产量达到15.2万吨,同比增加11%;英美资源上半年产量3.4万吨,同比增加39%。印尼新建的NPI企业产量也在释放,2016年印尼项目产量预计达10.4万吨,较2015年增加8万吨。全球除中国外目前可预见的减产量为9.9万吨,不排除另有突发事件导致减产行为发生。

2016年上半年俄镍产量总计12.2万吨,同比下降7%。中国NPI、电解镍、通用镍产量同比均在减少,仅硫酸镍产量有所增加。2016年全球可预见的减产量为16.9万吨或再高一些,减产量高于供应增加量。2016年上半年全球宏观面风险性事件逐步解除,目前市场受到全球央行维持流动性宽松、菲律宾整顿矿业、全球市场趋于短缺、美元加息延后等利好因素推动,镍价在传统消费淡季出现上涨,但是目前不锈钢处于消费淡季,库存不断增加,由资金面和消息面推动带来的上涨风险上升。四季度关注焦点集中在菲律宾采矿环保政策上,如菲律宾新总统及新的环境与自然资源部部长对环保不达标矿场开采的整顿意向。

表为镍市供需平衡

(关键字:镍市)